Foto: Shutterstock/tlegend

Het is weer zondag en dat betekent dat het tijd is voor de traditionele vooruitblik op de macro-economische data die aankomende week voor ons liggen. Ondanks dat de inflatie al behoorlijk gedaald is, verhoogde de Amerikaanse centrale bank, de Federal Reserve, afgelopen week opnieuw de rente. Verder kwam het bruto binnenlands product (BBP) voor Q2 2023 voor de Verenigde Staten binnen op een stijging van 2,4 procent op jaarbasis, zagen we de grondstoffenprijzen zich verder herstellen, stimuleert de Chinese centrale bank nog altijd de economie en zitten vrijwel alle Westerse economieën op volledige werkgelegenheid.

Alles bij elkaar een bak met cijfers en data die allesbehalve richting een recessie lijken te wijzen.

Heb je na het lezen van dit artikel nog vragen of wil je meer van dit soort updates ontvangen? Neem dan eens kijkje op onze Premium informatiepagina en probeer het gelijk zelf 30 dagen gratis.

Is een recessie dan helemaal van tafel?

Voordat we de data van komende week onder de loep nemen, is het belangrijk om eerst nog even de gezondheid van de Amerikaanse economie te bespreken. Afgelopen week deelde Federal Reserve voorzitter Jerome Powell na het rentebesluit van zijn centrale bank het volgende: “De staf van de Federal Reserve voorziet een merkbare vertraging voor de economie richting het einde van het jaar, maar gezien de weerbaarheid van de economie de laatste tijd, voorspellen zij niet langer een recessie.”

De crux zit hem wat deze uitspraak in het gedeelte “gezien de weerbaarheid van de economie de laatste tijd.”

Hiermee geeft Federal Reserve voorzitter Jerome Powell meteen aan waar de zwakte van zijn centrale bank ligt. De centrale bankiers baseren hun beslissingen en verwachtingen grotendeels op het verleden. Ze besturen de auto (de Amerikaanse economie) door puur en alleen in de achteruitkijkspiegel te kijken, terwijl ze zich nu langs een gevaarlijke bergpas moeten manoeuvreren.

Het zou in ieder geval niet de eerste keer zijn dat de Federal Reserve er faliekant naast zit met hun verwachtingen over de Amerikaanse economie.

Oud Federal Reserve voorzitter Ben Bernanke zij in november 2007 bijvoorbeeld het volgende: “Wij denken dat de algehele weerbaarheid van de economie die we zien in gebieden buiten de huizenmarkt de leiding nemen en de economie helpen te herstellen richting een meer redelijk groeipad richting de lente van 2008. Dan moeten deze kredietproblemen zichzelf oplossen en hopen we dat de huizenmarkt een bodem weet te vinden.” We weten inmiddels allemaal hoe dat is afgelopen. Tien maanden na deze uitspraak van de toenmalige Fed-voorzitter zaten we in de wereldwijde financiële crisis.

Verder moeten we niet vergeten dat we pas 16 maanden geleden de eerste renteverhoging van de Federal Reserve zagen. In de geschiedenis van de Amerikaanse centrale bank is het maar éénmaal voorgekomen dat een recessie begon binnen 19 maanden na de eerste renteverhoging.

Wat dat betreft lijkt het nog te vroeg om te concluderen dat een recessie al helemaal van de baan is. Zeker als je bedenkt dat we ongeveer 10 jaar een rente van rond de nul procent hadden en we het nu plotseling met een rente van ruim 5 procent moeten doen.

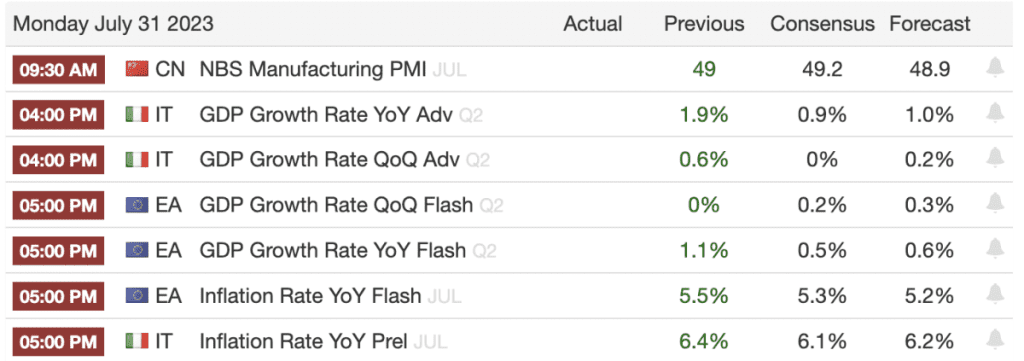

Overzicht macro-economische data week 31

Alle data is afkomstig van tradingeconomics.com, een platform waar je terechtkunt voor allerlei interessante data over de financiële markten en de wereldeconomie.

Op maandag is vooral het bruto binnelands product (BBP) van de Eurozone interessant. De verwachting is dat deze binnenkomt op 0,6 procent voor Q2 2023. Dat vormt ten opzichte van Q1 (1,1 procent) al een behoorlijke daling. Maar de economie van de Eurozone groeit nog altijd en dat mag, gezien de agressieve renteverhogingen van de ECB, een klein wonder heten.

Verder krijgen we ook de consumentenprijsindex voor de Eurozone, waarvan men een score van 5,2 procent verwacht.

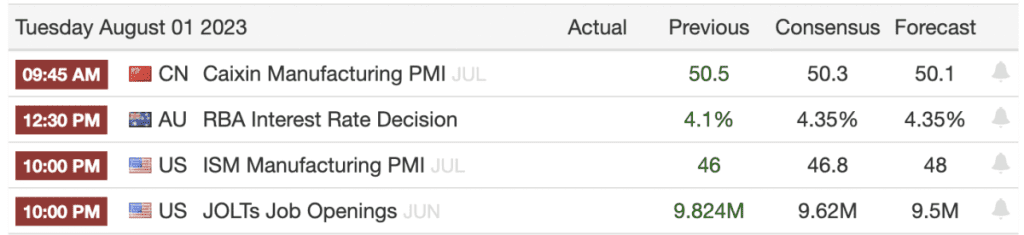

Dan ligt voor de dinsdag de focus op de ISM Manufacturing PMI van de Verenigde Staten. Dit is een weergave van de gezondheid van de Amerikaanse industrie. Alle scores onder de 50 zijn in principe slecht en geven aan dat de industrie in contractie zit.

De verwachting is dat deze indicator binnenkomt op 48, wat een stijging zou betekenen ten opzichte van de score van 46 die we in juni zagen. Verder zien we waarschijnlijk het aantal vacatures binnen de Amerikaanse economie dalen van 9,824 naar 9,5 miljoen stuks.

De woensdag is weinig spannend, waardoor we meteen doorspringen naar de donderdag. Op donderdag krijgen we onder andere een rentebesluit van de Bank of England, de centrale bank van Groot-Brittanië. De verwachting is dat het de rente met 0,25 procent ophoogt naar 5,25 procent.

Afgelopen maand verraste de Bank of England door plotseling de rente met 0,50 procent te verhogen, terwijl een verhoging van 0,25 procent werd verwacht.

Naast een rentebesluit van de Bank of England krijgen we donderdag ook nog de ISM Services PMI van de Verenigde Staten. Die is een weergave van de gezondheid van de dienstensector in Amerika, wat verantwoordelijk is voor het gros van het bruto binnenlands product.

Vorige maand kwam deze indicator nog binnen op 53,9, terwijl men voor deze maand een score van 52 verwacht. Dat is nog steeds boven de belangrijke grens van 50, maar we beginnen zeker te dalen. Is de Amerikaanse consument dan eindelijk door zijn spaarcenten heen?

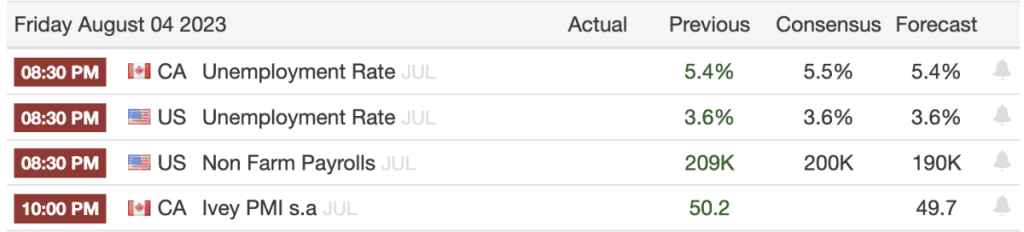

We sluiten de week af met de Amerikaanse werkloosheid. De verwachting is dat deze wederom op het historisch lage niveau van 3,6 procent binnenkomt. Zou de theorie van BlackRock dan waarheid worden? Zij voorspellen nu een zogenaamde “volledige werkgelegenheid recessie.”

Dat is een recessie waarin de werkloosheid laag blijft, omdat er een tekort is aan werknemers en bedrijven iedereen binnenboord willen houden, ondanks dat de omzetten dalen. Dit doen ze omdat ze bang zijn dat ze deze mensen later niet meer terug kunnen krijgen.

Alles bij elkaar lijkt het erop dat de bitcoin koers momenteel onder druk staat vanwege het macro-economische klimaat. Fundamenteel gezien staat bitcoin er immers goed op. Kortgeleden heeft BlackRock een spot bitcoin-ETF aangevraagd en dat is misschien wel het grootste nieuws voor bitcoin sinds MicroStrategy in augustus 2020 instapte.

BlackRock is de grootste vermogensbeheerder ter wereld en die zeggen nu letterlijk dat bitcoin een interessant alternatief voor goud is. Meer bullish dan dat kan het niet worden. Ondanks dat hebben de bitcoin bulls op dit moment moeite om de grens van 30.000 dollar te heroveren en dat lijkt alles te maken te hebben met het macro-economische klimaat.

Blijf de bitcoin en crypto markt een stapje voor met een Premium lidmaatschap

Het kan dus weer spannende week worden qua macro-economische cijfers en daarmee mogelijk ook voor bitcoin. Wil je dit soort informatie eerder ontvangen en weten wat de impact van deze cijfers is op de markt? Hier praten wij over in de Premium omgeving van Crypto Insiders. Ook kun je hier vragen stellen aan ervaren handelaren en delen onze analisten wekelijkse 20 exclusieve technische analyses van een uitgebreid assortiment aan cryptovaluta. Neem eens een kijkje op onze Premium informatiepagina en probeer de eerste 30 dagen gratis.