Foto: Chinnapong/Shutterstock

Dat de wereld toe is aan een vernieuwd financieel systeem mag duidelijk zijn, het is immers de reden dat cryptocurrencies bestaan. Het getuigt van een ernstig gebrek aan vertrouwen in de gevestigde partijen, en cryptovaluta moeten volgens voorstanders een cruciaal onderdeel van de oplossing vormen. Maar tegelijkertijd is er een groot en groeiend aantal signalen dat veel financiële markten in een bubbel zitten die niet eens in de buurt komt van eerdere bubbels. Cryptocurrencies hebben veelal een grote correctie gehad, waardoor je je af kunt vragen of we nog wel in een bull markt zitten. In dit artikel gaan we dieper in op het risico dat het huidige financiële systeem vormt voor de markt voor cryptovaluta.

Als puntje bij paaltje komt draaien financiële markten op één ding: liquiditeit. Met andere woorden, de moeilijkheidsgraad om aan geleend geld te komen. De wereld draait immers vrijwel volledig op schuld, en zonder genoeg liquiditeit is de kans op een grote financiële crisis groot. Dat is immers ook de reden waarom centrale banken blijven doorgaan met quantitative easing (het printen van geld). Daarnaast moet de rente zo laag mogelijk blijven; zonder zijn bedrijven en zelfs overheden immers niet in staat om hun eigen schuld af te betalen — met meer schuld.

De mate van liquiditeit is te vergelijken met een vat met vloeistof, dat zo nu en dan wordt bijgevuld. Onderaan zit een kraan, waarmee overtollig kapitaal afgevoerd kan worden door het in financiële markten te stoppen. Centrale banken hebben in de Corona-pandemie het vat aardig laten vollopen, wat duidelijk te zien is aan de prijzen van financiële producten. Niet alleen cryptocurrencies, aandelen en huizenprijzen zijn hard gestegen, ook aan de prijzen van commodities is het effect goed te zien. Een hoge inflatie in de index voor consumentenprijzen zorgt voor extra kopzorgen: de markt is bang dat centrale banken het soepele beleid los zullen laten zodra economieën weer volledig operationeel zijn.

En daar zit het probleem: het ‘vat’ met liquiditeit loopt langzaam leeg, en het geld dat vanuit dit vat naar financiële markten gaat zal minder worden. Met name sinds begin vorig jaar is de markt er heilig van overtuigd dat het onafgebroken printen van geld niet zal stoppen, maar centrale banken geven juist aan dat ze ‘nadenken over het nadenken om het printen te verminderen’. De markt is zó fragiel dat zelfs de aankondiging ruim van tevoren aangekondigd moet worden, om geen paniek te zaaien.

De afgelopen tijd zag de markt dit als een groeiend risico, en het is onzeker over of we de komende tijd nou een periode van risk-on- of risk-off-investeren zullen zien. Het verleden heeft bewezen dat de markt voor overheidsbonds een uitstekend beeld heeft van waar de markt naartoe zal gaan. Elke keer dat Amerikaanse Treasuries zijn begonnen aan een significante stijging hebben we op den duur te maken gekregen met een stevige crash in aandelen. De stijging in overheidsbonds is inmiddels begonnen.

Schuldpapier van de overheid functioneert als een soort veilige haven en als een kanarie in de kolenmijn. Dat was bijvoorbeeld te zien vóórdat de pandemie officieel begon: de bondsmarkt begon al in januari aan een uptrend, toen het virus slechts voor een beperkt aantal mensen op de radar stond. Belangrijk hierin is dat overheidsbonds worden gebruikt als onderpand voor schuld: banken gebruiken het om financiële markten zo stabiel mogelijk te houden. Dat aspect wordt belangrijker als de markt in moeilijkheden verkeert. Zelfs tegen een rente van bijna nul en tegen een negatieve rente als je inflatie meerekent zijn instituten dus bereid om zichzelf in te dekken tegen onvoorziene risico’s. De recente stijging is dus merkwaardig als je ervan uitgaat dat alles rozengeur en maneschijn is in de economie.

Afbeelding 1: Amerikaanse 20+ year Treasuries zagen al in maart de bodem (bron: TradingView)

Afbeelding 1: Amerikaanse 20+ year Treasuries zagen al in maart de bodem (bron: TradingView)

Ook belangrijk is dat het geld dat ‘geprint’ wordt niet daadwerkelijk geld is. Dat komt door de constructie waarmee banken en centrale banken valuta uitgeven, de wet verbiedt dat ze het simpelweg weg mogen geven. Het geld is schuld, oftewel ‘antigeld’. Als iemand zijn schuld afbetaalt, dan wordt de rest van het geld meer waard omdat het geld dat gebruikt wordt om schuld af te betalen simpelweg weggestreept wordt. In een crisis zullen mensen hun schulden af proberen te betalen, waardoor het geld dat niet als schuld rondgaat in de economie meer waard wordt. Daardoor daalt vrijwel alles in waarde in een crisis, zelfs producten als voedsel en goud.

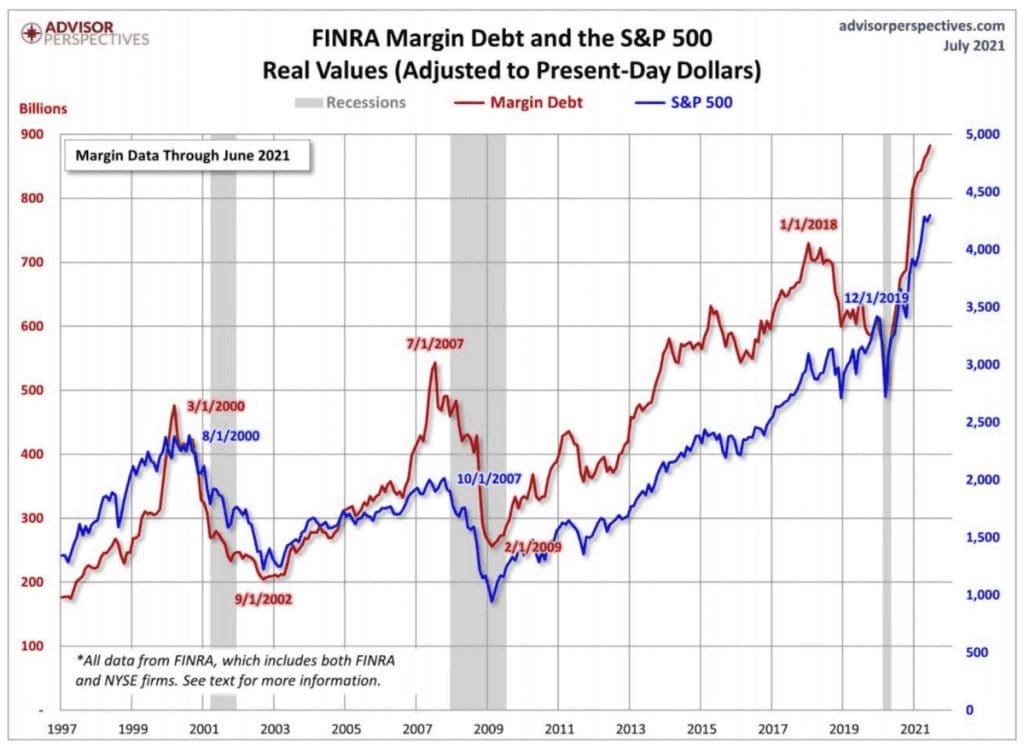

Je kunt je afvragen waarom een grote crash, wellicht één die groter is dan die van begin 2020, zo waarschijnlijk is. Het heeft voor een groot deel te maken met uitstaande schuld. Een groot deel van de schuld wordt geïnvesteerd in financiële producten, zoals in de huizenmarkt en op de beurs. Cryptocurrencies zijn daar een onmisbaar aspect van. Als je uitzoomt op bijvoorbeeld de S&P 500, Amerika’s grootste aandelenindex, dan zie je dat de grafiek bijna recht omhoog gaat. Dat zal voor een groot deel te maken hebben met schuld. Het maakt weinig uit of die crash wordt veroorzaakt door een nieuw virus, door een paar omvallende banken of door een geopolitiek geschil, dat is moeilijk te voorspellen.

Want waarom kopen mensen met een enorme hoeveelheid schuld een huis in een peperdure markten, terwijl hun inkomen niet of amper is gestegen? Waarom gaan mensen een enorme hoeveelheid leverage aan op investeringen, terwijl het over het algemeen niet duidelijk is hoe groot het risico is dat de broker of de market maker (investeringsbank) vormt?

Dat komt omdat men denkt dat de markt niet hard zal dalen, omdat dat in het verleden ook niet is gebeurd. ‘The Fed has got your back’ is zowat een slogan geworden, maar het probleem met deze beredenering is dat centrale banken reactief zijn en niet pro-actief. Ze grijpen pas in (lees: meer printen) als daar een duidelijke reden voor is. Door het eerder in dit artikel genoemde ‘liquiditeitsvat’ went de markt bovendien aan het huidige niveau van financiële hulp, waardoor prijzen stijgen. Als er iets ernstigs gebeurt, dan betekent dat dat de markt eerst zal dalen totdat centrale banken de juiste hoeveelheid steun aan de markt verlenen. Dit wordt met elke crisis groter, en het kan dus een tijd duren voordat dit niveau is gevonden om de markt te kalmeren. Dat betekent dat markten verder kunnen dalen dan je zou verwachten.

Dat komt omdat men denkt dat de markt niet hard zal dalen, omdat dat in het verleden ook niet is gebeurd. ‘The Fed has got your back’ is zowat een slogan geworden, maar het probleem met deze beredenering is dat centrale banken reactief zijn en niet pro-actief. Ze grijpen pas in (lees: meer printen) als daar een duidelijke reden voor is. Door het eerder in dit artikel genoemde ‘liquiditeitsvat’ went de markt bovendien aan het huidige niveau van financiële hulp, waardoor prijzen stijgen. Als er iets ernstigs gebeurt, dan betekent dat dat de markt eerst zal dalen totdat centrale banken de juiste hoeveelheid steun aan de markt verlenen. Dit wordt met elke crisis groter, en het kan dus een tijd duren voordat dit niveau is gevonden om de markt te kalmeren. Dat betekent dat markten verder kunnen dalen dan je zou verwachten.

Afbeelding 3: Investeerders gaan een recordhoeveelheid schuld aan met beleggen. Schuld werkt twee kanten op (bron: AdvisorPerspectives)

Afbeelding 3: Investeerders gaan een recordhoeveelheid schuld aan met beleggen. Schuld werkt twee kanten op (bron: AdvisorPerspectives)

Nu is de markt ervan overtuigd dat cryptovaluta een oplossing vormen voor dit probleem, maar als je gaat zoeken kom je het ene na het andere instituut tegen dat enorme hoeveelheden leverage aanbiedt op crypto-producten die vergelijkbaar presteren als een ‘normaal’ financieel product met veel leverage, zoals futures of opties. Leverage plus leverage dus. Daarnaast kan men met Decentralized Finance lenen op hun (al dan niet in waarde gestegen) crypto’s, waarmee je weer andere investeringen kunt doen. Je kunt natuurlijk van mening zijn dat het op dit moment nog onverstandig is om (op de lange termijn) te lenen op een extreem volatiel product, maar het is op dit moment nog moeilijk te controleren hoe financieel stabiel leners met crypto als collateral zijn, en om hoeveel schuld het daadwerkelijk gaat. Het geleende geld kan in principe worden gebruikt om nog meer te lenen. Het decentrale aspect van Decentralized Finance is dus zowel een vloek als een zegen, en de onduidelijkheid vormt absoluut een groot risico op decentrale platformen voor leningen. Meer daarover lees je in een toekomstig artikel.

Het betekent niet dat je je direct naar de exchange moet haasten om al je cryptocurrencies te verkopen nu het nog kan, maar het geeft wel duidelijk aan dat je de markt nauwlettend in de gaten moet houden en dat een significant percentage geld aan de zijlijn houden erg verstandig is. Hebben cryptocurrencies toekomst? Ja, wij denken van wel. Maar een ongelukje zit in een klein hoekje, en in een fragiele markt kan een klein ongelukje grote gevolgen hebben.

Koersbewegingen en marktrisico kun je vergelijken met een bootje: zodra iedereen aan één kan van de boot staat, zal een deel van de mensen de andere kant op moeten lopen om de boot niet te laten zinken. Maar mensen zijn groepsdieren, en zodra een deel de ene kant op loopt zal de overgebleven groep de rest achterna willen lopen. En zo begint het cirkeltje weer opnieuw. Het maakt niet uit hoe mooi of hoe robuust een oplossing voor een probleem is, doordat men graag bestaande oplossingen tot het uiterste drijft zal het op den duur altijd in staat zijn om van de oplossing het probleem te maken. En wie is er op dit moment gek genoeg om te denken dat de inflatie slechts van korte duur was? Wie haalt het in zijn hoofd om gewoon maar op euro’s en dollars te gaan zitten?