Foto: gguy/Shutterstock

Satoshi Nakamoto lanceerde Bitcoin (BTC) in 2009 en daarmee kan zijn uitvinding een kind van de financiële crisis van 2008 genoemd worden. Niet voor niets refereerde Satoshi in het eerste blok van de blockchain aan deze gebeurtenis. Nu staat Bitcoin voor de eerste grote recessie sinds zijn geboorte als reactie op de door fractioneel bankieren veroorzaakte instabiliteit in het financiële systeem.

We kunnen de huidige dalingen helaas niet vergelijken met de dalingen van maart 2020 als gevolg van wereldwijde COVID-19 uitbraak en de daaropvolgende lockdowns. Destijds greep de Amerikaanse Federal Reserve meteen in om de markt te behoeden van zijn ondergang. Nu is de situatie anders en is de Federal Reserve in gevecht met de hoogste inflatie in 40 jaar tijd en behoren nieuwe reddingspakketten voorlopig niet tot de mogelijkheden. Lang verhaal kort: niemand komt de markten redden.

Amerika koerst op recessie af

Officieel zijn er voor een recessie twee opvolgende kwartalen van negatieve groei van het Bruto Binnenlands Product (BBP) nodig. Hoewel we nog niet op dat punt zijn, verwacht de Atlanta-tak van de Federal Reserve voor het komende kwartaal tenminste een nul-moment voor de groei van het Amerikaanse BBP. De onderstaande grafiek laat duidelijk zien dat de speelruimte van de Federal Reserve afneemt.

Ze moeten de rente verhogen om de extreme inflatie te temmen, maar niet zodanig dat ze daarmee de economie in een recessie duwen. Eén groot probleem waar de Amerikaanse economie in het kader daarvan mee te dealen heeft zijn de hoogte van de gasprijzen. Met een nationaal gemiddelde van 5 dollar staan die op het hoogste punt in tijden. Dat zal de Federal Reserve helpen in het temmen van de inflatie, aangezien mensen daardoor minder te besteden hebben, maar de vraag is tegen welke prijs.

Met het verhogen van de rente zijn ook de rentes op hypotheken met een looptijd van 30 jaar voorbij de rentes van 2008 geschoten. Dat heeft een drukkend effect op de activiteit in de huizenmarkt, maar tot nog toe valt het met de prijsdalingen nog mee. Huiseigenaren hebben de laatste jaren stevig geprofiteerd van de lage rentes door nieuwe hypotheken af te sluiten of te herfinancieren met een lage rente, waardoor de huizenprijzen door het dak gingen.

Nu gaan de rentes omhoog en dat zien we vooral terug in de activiteit. In het afgelopen jaar is de activiteit op de huizenmarkt met 9,1 procent gedaald. De hoge huizenprijzen en dito rentes hebben de koopzijde van de markt uitgeput. Het lijkt dan ook een kwestie van tijd voordat de huizenprijzen beginnen te dalen als gevolg van het beleid van de Federal Reserve.

De dans tussen inflatie en werkloosheid

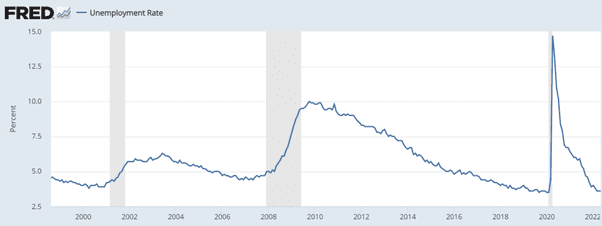

Op het moment van schrijven bungelt de Amerikaanse werkloosheid op 3,6 procent. In de afgelopen 25 jaar is de werkloosheid slechts viermaal zo laag geweest als vandaag. Dat is goed nieuws voor de Federal Reserve, aangezien het ze een kleine speelruimte geeft in het bevechten van de inflatie. In combinatie met de inflatie van 8,6 procent is die speelruimte echter kleiner dan je zou denken.

Tijdens de laatste FOMC-vergadering, waar de Federal Reserve hun strategie bediscussieert, sprak het opnieuw over hun sterke wens om de inflatie naar 2 procent terug te brengen. Daarmee moet de inflatie met 6,6 procent dalen vanaf het huidige niveau en tegelijkertijd mag de werkloosheid niet boven de 4 procent uitkomen. Dat geeft aan hoe lastig de dans tussen de inflatie en werkloosheid is die de Federal Reserve te wachten staat.

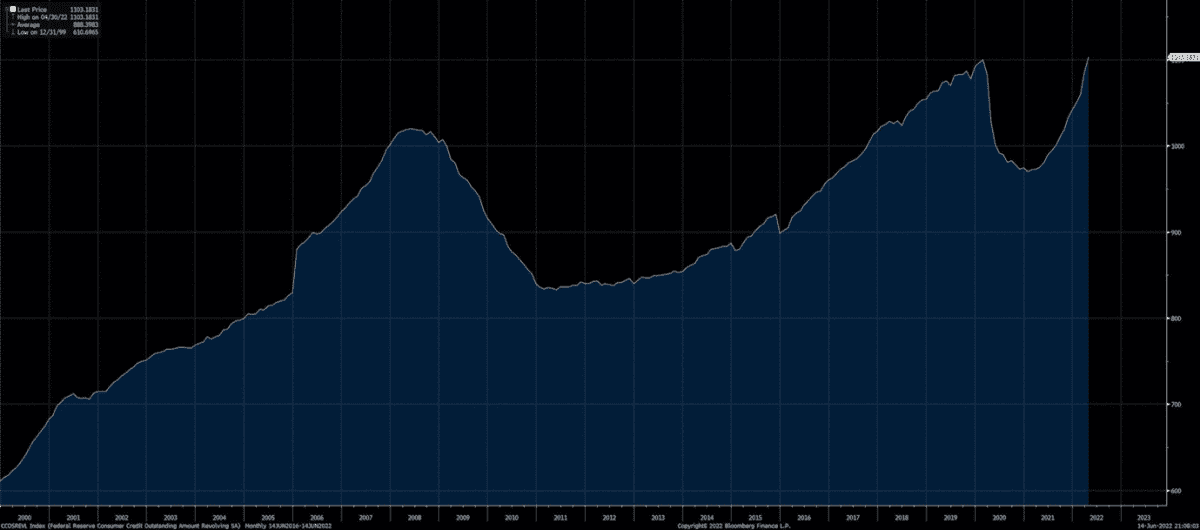

Behalve de hierboven beschreven problemen is ook de mate waarin particulieren op krediet leven explosief toegenomen. Dat is een patroon wat we in 2008 en 2020 waarnamen voordat de spreekwoordelijke pleuris uitbrak. Het probleem daarmee is dat de dollar, ondanks de hoge inflatie, sterker is dan ooit. Dat gegeven maakt het duurder om die groeiende schuldenberg te onderhouden (afbetalen of herfinancieren). Zeker aangezien particulieren vaak een hoge rente betalen en momenteel te dealen hebben met de hoge inflatie (oa gasprijzen).

Risico op wereldwijde schuldencrisis

We zijn meer dan 600 woorden verder, maar nog steeds niet klaar met het bespreken van alle grote financiële beren op de weg. De waarde van de overheidsschulden van landen uit zogenaamde opkomende economieën heeft namelijk ook een stevige tik gehad. Dat zorgt voor hogere financieringskosten voor landen die van zichzelf al niet heel stabiel zijn. Het is goed mogelijk dat bepaalde landen binnenkort niet meer aan hun verplichtingen kunnen voldoen en daarmee anderen met zich meetrekken. De landen die in de problemen zitten hebben hun fondsen namelijk verkregen van andere landen.

Daarnaast speelt momenteel het probleem dat de financieringskosten voor bedrijven in de lift zit. Zelfs de spreiding tussen de rente bij de Federal Reserve en de marktrente voor bedrijven neemt toe. Kopers van krediet zijn bereid minder risico te nemen dan normaal vanwege de onzekere macro-economische omstandigheden. Een stijging van de financieringskosten van bedrijven gaat ten koste van hun winstgevendheid en dat kan weer problematisch zijn voor de werkloosheid. Om een lang verhaal kort te maken: de kans is meer dan aanwezig dat ons een recessie te wachten staan.

De grote vraag

De eerste grote recessie in het leven van Bitcoin staat voor de deur en de grote vraag is hoe diep we gaan en hoelang alles zal duren. Om die vragen te kunnen beantwoorden is het belangrijk om de Federal Reserve met argusogen in de gaten te houden. Zij zijn immers degene die met het vuur spelen en het lot van de wereldeconomie in handen hebben.

Hoe bitcoin het in dit klimaat zal doen is een vraag die zich lastig laat beantwoorden. Veel analisten hebben het gevoel dat we de bodem hebben bereikt. Wat we in het verleden een aantal keer hebben gezien is dat bitcoin voor de traditionele financiële markten de bodem bereikt en daarna ook weer sneller opleeft. We gaan nu een periode in waarin je heel voorzichtig moet zijn, maar dit zijn over het algemeen wel de momenten waarop grote vermogens gebouwd kunnen worden. Daarvoor moet je op het juiste moment inzetten op de juiste financiële assets. Een herstel van bitcoin op de korte termijn lijkt er gezien de macro-economische donderwolken echter niet in te zitten.

Disclaimer: De meningen en uitspraken die in deze column worden gedeeld zijn alleen van de auteur en weerspiegelen of vertegenwoordigen niet noodzakelijk de meningen en standpunten van Crypto Insiders.